Provisionsfreie Altersvorsorge

Provisionstarife sind nur für den Vermittler gut

Wer eine Altersvorsorge abschließt hat im Zuge des Abschluss auch eine Beratung erhalten. Diese Beratung war völlig kostenlos. Das glauben zumindest die meisten. Bei Abschluss bekommt der Vermittler für seine Arbeit eine Provision ausgeschüttet. Was die meisten nicht wissen. Die Provision wird deinen monatlichen Einzahlungen entnommen. Das was du monatlich sparst kommt gar nicht vollständig im Vertrag an.

Lösung: provisionsfreie Altersvorsorge

Darum empfiehlt BesserBerater bei der Wahl einer Altersvorsorge: auf die Kosten achten und eine provisionsfreie Altersvorsorge, sogenannte Nettotarife, wählen. Eine provisionsfreie Rentenversicherung ist nur bei Honorarberatern oder online bei der VorsorgeKampagne.de erhältlich.

Die Wahl der richtigen Altersvorsorge – Riester, Rürup und Co.

Riester Rente, Rürup Rente, Privatrente und betriebliche Altersvorsorge sind sicher alles Begriffe, die man schon mal gehört hat, mit denen man aber nicht allzu viel anzufangen weiß. Kaum einer hat Spaß daran, sich lange mit seiner Altersvorsorge zu beschäftigen, da es viel schönere und spannendere Dinge im Leben gibt. Stimmt!

Man muss sich auch nicht mit allem im Leben auskennen

Für viele Dinge gibt es Experten. Gute Versicherungsvermittler können den Unterschied zwischen den verschiedenen Möglichkeiten der privaten Rentenversicherung erklären und so die passende Produktform auswählen. Auch Fragebögen im Internet können mittlerweile gute Empfehlungen bezüglich der Produktform machen.

So liegt bei einem Selbständigen nahe, eine Rürup Rente zu wählen, da diese für Angestellte nicht gedacht ist und vor allem Selbstständigen Vorteile bietet. Bei einer jungen Familie mit Kindern wäre die Riester Rente empfehlenswert, denn die staatliche Förderung durch Zulagen ist sehr attraktiv. All diese Vorteile haben auch provisionsfreie Nettotarife – aber kaum ein Versicherungsvermittler redet darüber.

Die Vorteile sind immer gleich – unabhängig vom Anbieter

Wenn man sich für eine Form der Vorsorge entschieden hat, egal, ob für eine Riester Rente, eine Rürup Rente oder eine betriebliche Altersvorsorge, dann hat man unzählige Möglichkeiten, denn quasi alle Versicherer bieten jede Form einer Rentenversicherung an. Alle Versicherungsgesellschaften von A wie Allianz bis Z wie Zurich Versicherung bieten eine eigene Riester Rente (oder auch eine eigene Rürup oder Basis Rente). Wie also soll sich man sich für eine bestimmte entscheiden? Grundsätzlich lässt sich sagen, dass jede Riester Rente und jede Rürup Rente gleich ist egal ob als kapitalgebundene Rentenversicherung oder fondsgebundene Rentenversicherung, wenn es um die Vorteile geht. Diese sind staatlich festgelegt.

- Die Steuervorteile sind immer gleich hoch, unabhängig vom Anbieter.

- Die Riesterzulage von Staat ist immer gleich hoch, unabhängig vom Anbieter.

Wer sich zum Thema Altersvorsorge beraten lässt, sollte sich daher lieber auf die Nachteile konzentrieren, z.B. die Kosten. Diese werden bei einer Beratung selten angesprochen.

Daher der BesserBerater Tipp: Auch wenn’s unschön klingen mag, du solltest bei der Wahl deiner Altersvorsorge vor allem die Nachteile vergleichen. Wer die Nachteile vergleicht, erkennt, dass provisionsfreie Altersvorsorge, sogenannte Nettotarife oder Nettopolicen, allen anderen Tarifen überlegen sind.

Die Nachteile unterscheiden sich von Anbieter zu Anbieter

Der größte Nachteil einer Altersvorsorge sind die Kosten, die damit verbunden sind und die stark von Anbieter zu Anbieter variieren.

Wer seine Ersparnisse vermehren will, damit er im Alter mehr davon hat, muss darauf achten, dass die Kosten niedrig sind. Eine Altersvorsorge ist auch eine Geldanlage. Wir schließen eine Altersvorsorge ab mit dem Ziel, dass die Bank oder die Versicherung unser Geld gut anlegt, so dass am Ende mehr im Vertrag ist, als eingezahlt wurde. Völlig unabhängig von der Entwicklung an den Märkten oder an dem Garantiezins, der einem Altersvorsorgevertrag unterliegt, maximieren sich die Ersparnisse, wenn man die Kosten für die Anlage minimiert.

Dass eine Geldanlage für den Anleger Kosten verursacht, wissen die meisten. Dass eine Altersvorsorge sehr viel kostet, wissen die wenigsten. Der größte Kostenpunkt ist die Abschlussprovision, die der Vermittler für die Vermittlung der Altersvorsorge erhält. Weitere Kosten sind die Bestandsprovision, die Verwaltungskosten und die versteckte Provision innerhalb der Investmentfonds (Kick-backs).

Versicherungsmakler und -vermittler erhalten hohe Provisionen

Wer zu einem Versicherungsmakler geht, um sich beraten zu lassen, erhält in 99% der Fälle eine kostenlose Beratung. Wie kann das sein?

Wovon soll ein Vermittler leben, wenn er seine Dienstleistung kostenlos anbietet? Ganz einfach: Er erhält für den erfolgreichen Vertrieb einer Rentenversicherung eine Provision vom Versicherungsunternehmen.

Provisionen sind nicht unüblich. Ein Reisebüro erhält für jede verkaufte Reise eine Provision. Aber zwischen einer Reise und einer Altersvorsorge, gibt es einen dramatischen Unterschied: Bei der Reise schmälert die Provision nicht die Leistung der Reise. Das, wofür ich zahle, bekomme ich auch. Bei der Altersvorsorge ist das anders.

Provisionen schmälern die Erfolgschance meiner Anlage

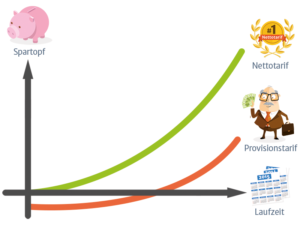

Wenn eine hohe Abschlussprovision gezahlt werden muss, steht weniger Geld in der Rentenversicherung zur Verfügung, um Zins- und Zinseszins zu erwirtschaften.

Aus diesem Grund setzt sich der deutsche Verbraucherschutz dafür ein, Provisionen in Deutschland zu verbieten, da sie schädlich für die Sparer sind. Denn die Provision wird nicht von der Versicherungsgesellschaft gezahlt, sondern vom Sparer selbst. Die Versicherung entzieht die Provision den Einzahlungen und reicht sie weiter an den Vermittler, der somit bezahlt wird, egal wie gut das Produkt ist, dass er mir empfohlen hat.

In einer idealen Welt würde ein Versicherungsvermittler eine Erfolgsvergütung vom Kunden bekommen. Desto mehr das Vermögen des Kunden an Wachstum erwirtschaftet, desto besser war das Produkt, das der Berater empfohlen hat, und desto mehr erhält er als Gewinnbeteiligung. In der Realität wird der Versicherungsvermittler aber direkt vergütet – aus den Einzahlungen des Kunden – so dass der Vertrag im Minus beginnt und erstmal die Kosten für die Vermittlung wieder reinholen muss. Anders ist das bei einer provisionsfreien Altersvorsorge.

Die Höhe von Provisionen in der privaten Altersvorsorge

Um den Unterschied zwischen einer provisionsfreien und einer gewöhnlichen Altersvorsorge zu erklären, muss man wissen, wie hoch die Provisionen in der privaten Altersvorsorge überhaupt sind. Provisionen sind höher als die meisten denken.

Was schätzt du, bekommt ein Versicherungsvermittler, wenn er dir eine private Altersvorsorge empfiehlt und du diese über ihn abschließt? Was wärst du denn bereit zu zahlen, wenn du ihn aus deiner eigenen Tasche zahlen müsstest? 400 bis 600 Euro? Weit gefehlt. Ein Versicherungsmakler erhält bei einem typischen Altersvorsorgevertrag (du zahlst 35 Jahre lang monatlich 150 Euro ein) etwa 1.500 – 3.100 Euro.

Nicht mit eingerechnet sind die Verwaltungskosten, die an die Versicherung gehen. Was schätzt du, wie viele Menschen haben Altersvorsorgeverträge, bei denen sie eine so hohe Provision gezahlt haben?

Über 99% aller verkauften Altersvorsorgeverträge sind teure Provisionstarife

Über 99% aller verkauften Altersvorsorgeverträge sind teure Provisionstarife

Über 99% aller Versicherungsvertreter verdienen ihr Geld mit den Provisionen, die sie für die Vermittlung einer Versicherung oder einer Altersvorsorge erhalten. Weniger als 1% der vermittelten Altersvorsorgeverträge sind provisionsfreie Verträge. Warum ist das so?

Aus demselben Grund warum Immobilienmakler an ihrer Provision festhalten. Wer eine Wohnung oder ein Haus kauft, zahlt 3,57% Provision inkl. gesetzlicher Mehrwertsteuer an den Immobilienmakler. Wenn das Haus 200.000 Euro kostet, sind das 7.140 Euro, die an den Immobilienmakler fließen. Warum sollte ein Makler für weniger arbeiten, wenn er auch 7.140 Euro haben kann?

Trotzdem gibt es Versicherungsmakler, die sich dagegen entschieden haben, so hohe Provisionen zu nehmen und stattdessen ihre Dienstleistung gegen Honorar anzubieten. Der Verbraucherschutz in Deutschland setzt sich für die Verbreitung von Honorarberatungen und somit provisionsfreie Altersvorsorge ein.

Provisionsfreie Altersvorsorge gibt es bei Honorarberatern oder online bei der VorsorgeKampagne

Rentenversicherung-Nettotarife (provisionsfreie Riester Rente, provisionsfreie Rürup Rente, provisionsfreie betriebliche Altersvorsorge, provisionsfreie Privatrente) sind nicht bei Banken, Sparkassen oder Maklern erhältlich sondern nur bei Honorarberatern oder der VorsorgeKampagne, die provisionsfreie Rentenversicherungen als Honorarvermittler vermittelt.

Nur etwa einer aus 200 Vermittlern in Deutschland ist Honorarberater. Dieser wird direkt vom Kunden per Rechnung bezahlt. Honorarberater erhalten keine Provision von der Versicherungsgesellschaft. Die Kosten der Honorarberatung werden vom Honorarberater transparent ausgewiesen. Auch hier lohnt sich ein Vergleich, denn manche Honorarberatungen stehen den Kosten einer Provision in nichts nach.

Alle provisionsfreie Altersvorsorge Tarife jetzt online vergleichen

Bei der VorsorgeKampagne, Deutschlands erstem Vergleichsportal für provisionsfreie Altersvorsorge, lassen sich alle Tarife ganz einfach vergleichen. Einfach Rentenversicherung (Riester, Rürup, Privatrente) wählen, Geburtsdatum und Sparbeitrag eintragen und die beste provisionsfreie Altersvorsorge anzeigen lassen.

Die Vorteile von provisionsfreier Altersvorsorge im Überblick

- Bei provisionsfreien Nettotarifen fällt keine Abschluss- und keine Bestandsprovision an.

- Versteckte Provisionen (Kick-backs) werden zurück erstattet.

- Die Verwaltungskosten sind erheblich geringer.

- Der Rückkaufswert ist wesentlich höher als bei Provisionstarifen.

- Die Ablaufleistung (die Höhe des angesparten Vermögens am Ende der Laufzeit) ist vor allem bei langen Laufzeiten wesentlich höher als bei Provisionstarifen.

BesserBerater Fazit:

BesserBerater empfiehlt den Abschluss von Nettotarifen (provisionsfreie Altersvorsorge) bei der privaten Altersvorsorge. Wie die Verbraucherzentrale auch, empfehlen wir, eine Beratung per Honorar zu wählen, bei der die Kosten transparent dargestellt und angesprochen werden. Wer die Kosten vergleicht und auf eine provisionsfreie Altersvorsorge setzt, holt das Maximum aus seiner privaten Altersvorsorge raus!

Nettopolicen sind nur bei Honorarberatern oder bei der VorsorgeKampagne erhältlich. Auf VorsorgeKampagne.de kann man alle Nettotarife (Riester, Rürup, Privatrente) ganz einfach selbst vergleichen und online abschließen.

Lege daher Wert darauf, dass vor allem Du von Deiner Altersvorsorge profitierst.